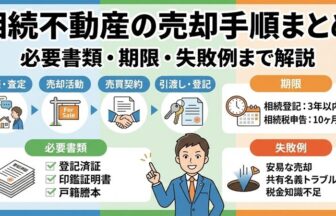

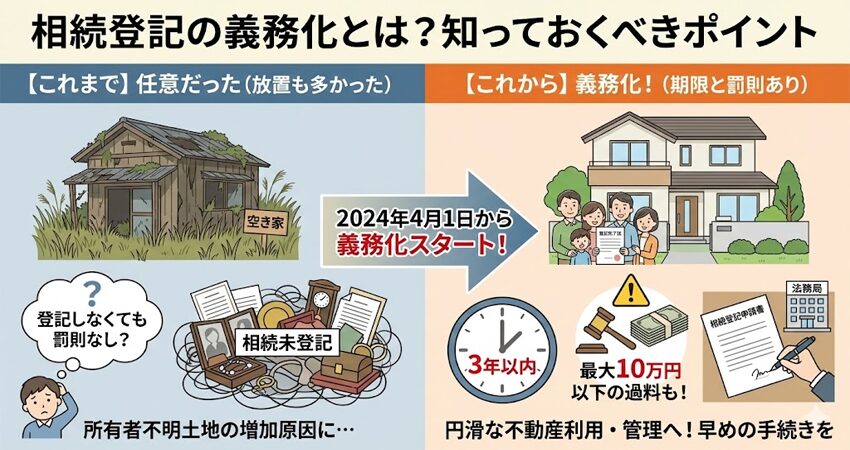

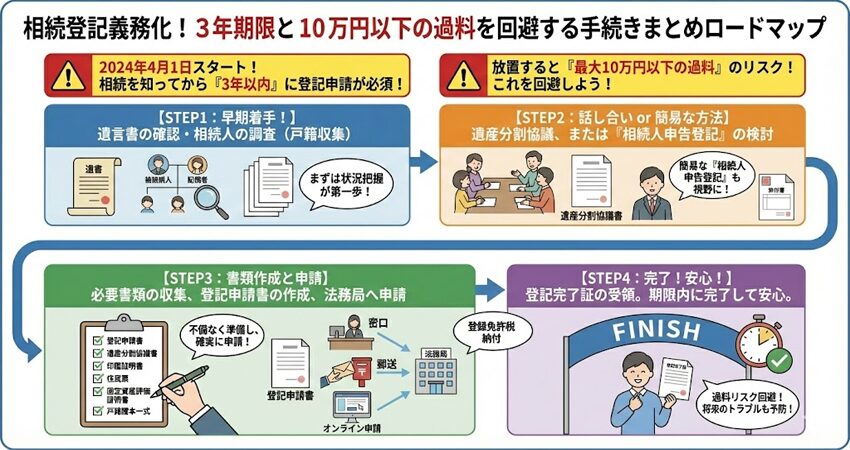

相続登記(不動産の名義変更)は、2024年4月1日から義務化されました。

原則として、相続で不動産を取得したことを知った日から3年以内に申請が必要で、正当な理由なく放置すると10万円以下の過料の対象になり得ます。

さらに、遺産分割で取得した場合も「分割がまとまった日から3年以内」に別枠で期限が走ります。

「相続人同士でまだ揉めている」「遺産分割が進まない」人向けに、相続人申告登記という“いったん期限を守るための簡易手続き”も用意されています(ただし万能ではありません)。 パブリックコメント

この記事は、3年期限と過料を回避するための実務手順を、チェックリスト式でまとめます。最後に「家をどうするか(仲介/買取/リースバック)」の詳細についてもご案内いたします。

相続登記の義務化とは?

そもそも相続登記って何?

相続登記は、亡くなった方名義の土地・建物を、相続人名義に変更する手続きです。

名義が故人のままだと、売却・担保・リフォーム融資・賃貸契約の更新などで一気に詰みやすくなります。

いつから義務化?誰が対象?

- 開始:2024年4月1日

- 対象:相続や遺贈などで不動産を取得した相続人(過去の相続分も一定範囲で対象)

「昔の相続だけど放置してる」人も、他人事ではありません。

期限はいつまで?(“3年”の正体)

期限は大きく2本立てです。どっちも重要。

- 相続で取得したことを知った日から3年以内に申請

- 遺産分割で取得した場合は、遺産分割の日から3年以内にも申請

つまり、

「相続発生 → 取得を知る → 3年」

「遺産分割成立 → 3年」

この2つの時計が回ります。

10万円以下の過料って実際どうなる?

「すぐ罰金」ではないが、放置は危険

法律上、正当な理由なく申請を怠ると10万円以下の過料の対象です。

運用としては、いきなり課されるというより、法務局側の手続(催告など)を経て裁判所判断に進む設計です。

ただし、「通知が来ないなら大丈夫」という発想は危険。不動産を売ろうとした瞬間に一気に表面化しやすいです。

“正当な理由”があるならセーフ?

「正当な理由」の判断は個別事情によります。

ただ、実務的には「揉めている」「資料が揃わない」などのとき、何もしないのが一番まずい。

期限内に動けない場合でも、次で紹介する相続人申告登記で“最低限の義務を満たす”選択肢があります。 パブリックコメント

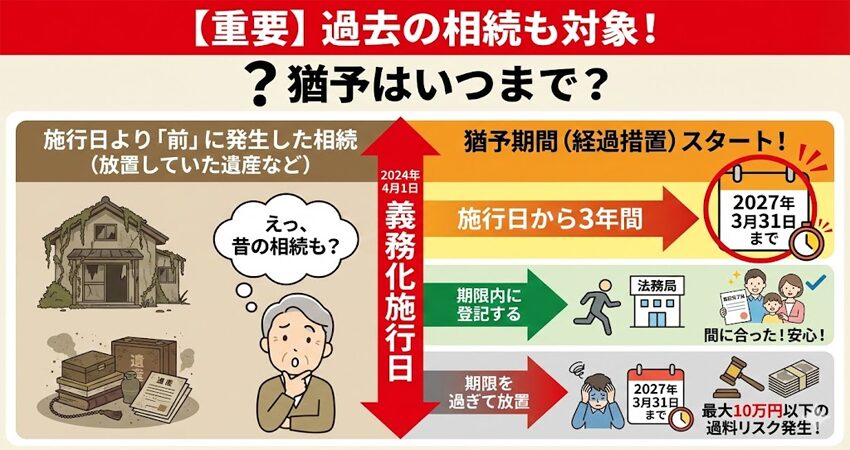

【重要】過去の相続も対象:猶予はいつまで?

2024年4月1日より前の相続でも、未登記なら対象

制度開始前の相続であっても、相続登記をしていないなら申請義務の対象になります(ただし猶予あり)。

実務上の“目安期限”:2027年3月31日

自治体の案内でも、施行前の相続は2027年3月31日までに登記が必要と明記されています。 city.ebino.lg.jp

「親が亡くなったの10年前だし…」ほど、むしろ最優先で片付けた方が安全です。

まず決める:あなたはどのルートで期限を守る?

ここがこの記事の“本題”です。

相続登記は、状況によって最短ルートが変わります。

ルート1:遺産分割がまとまっている(=名義を決められる)

→ 通常の相続登記(遺産分割に基づく登記)が本命。

「最終形」を一発で作れるので、二度手間になりにくい。

ルート2:遺産分割がまだ(揉めている/決められない)

→ 相続人申告登記で“ひとまず期限を守る”

ただし注意:相続人申告登記は万能ではなく、遺産分割が成立した場合の「分割から3年以内」の義務をそれで満たせない(別枠の義務が残る)点が重要です。

ルート3:相続人が多い/連絡が取れない/戸籍が複雑

→ まず法定相続情報一覧図の取得を検討(戸籍束を整理して“1枚の証明”にする発想)。法務局で制度として運用されています。 法務局

そのうえで、司法書士に丸投げも現実解です。

比較表:通常の相続登記 vs 相続人申告登記(どっちを選ぶ?)

| 項目 | 通常の相続登記(法定/遺産分割) | 相続人申告登記(簡易) |

| 向いている状況 | 相続人・取得者が決まっている 遺産分割がまとまった | 遺産分割が進まない 揉めている 期限だけ先に守りたい |

| 期限対応 | 申請できれば“本登録”で完了 | 相続を知ってから3年の義務を履行した扱いになる |

| 注意点 | 書類が多い 分割協議書などが必要になりやすい | 遺産分割が成立したら、 分割から3年以内に“本登記”が別途必要 |

| ゴール | 名義が相続人(取得者) に移る | ひとまず放置を回避 (ただし最終解ではない) |

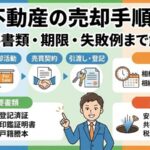

【手続きまとめ】相続登記(通常ルート)の全体手順

STEP1:登記簿で「不動産の特定」をする

まず、相続財産の不動産を洗い出します。

- 固定資産税の課税明細(毎年の紙)

- 権利証・登記識別情報

- 住所が古い場合は、地番・家屋番号の確認が必要になることも

「土地だけ」「建物だけ」「私道持分だけ」など、見落としが起きやすいので注意。

STEP2:相続人を確定(戸籍収集)

必要になることが多いのは、

- 被相続人(亡くなった方)の出生〜死亡までの戸籍一式

- 相続人全員の現在戸籍

- 住民票の除票/戸籍の附票 など

ここが一番つらい工程ですが、法定相続情報一覧図を使うと、以後の手続きがラクになります(戸籍束の代わりになる場面がある)。

STEP3:誰が取得するか決める(法定相続分 or 遺産分割)

すでに合意できているなら:遺産分割協議書(or 調停調書等)で進める

まだ決まっていないなら:相続人申告登記で“期限だけ”守ることも検討(後述)

STEP4:必要書類を揃える(チェックリスト)

最低限、よく使うのはこのあたりです(ケースで増減します)。

- 被相続人の戸籍一式

- 相続人の戸籍

- 住民票除票(被相続人)

- 相続人の住民票(登記名義人)

- 固定資産評価証明書(登録免許税の計算に使う)

- 遺産分割協議書+印鑑証明(遺産分割の場合)

- 相続関係説明図(添付することが多い)

- 登記申請書

STEP5:登録免許税を計算して納付

相続による所有権移転登記の登録免許税は、原則として 不動産の価額 × 0.4%(1000分の4)です。

「不動産の価額」は、固定資産課税台帳の価格(固定資産評価)をベースに扱われます。

※例:評価額1,000万円の土地 → 1,000万円×0.4%=4万円(概算)

STEP6:法務局へ申請(窓口/郵送/オンライン)

申請方法は複数あります。

「平日動けない」「遠方」の場合は、郵送や専門家依頼が現実的。

【期限だけ先に守る】相続人申告登記の使いどころ

相続人申告登記って何?

相続登記の申請義務を履行するための簡易な方法として新設され、申出をした者は、一定の申請義務を履行したものとみなされます。

ただし万能ではない:遺産分割が成立したら“別の期限”が残る

大事なポイント

相続人申告登記でカバーできるのは主に「相続を知ってから3年」の義務側で、遺産分割が成立した場合の「分割から3年以内」の申請義務は別途残る、という整理です。

つまり、申告登記は「延命」ではなく「先に止血」。

本当に片付くのは、遺産分割(または法定相続分)での本登記です。

期限に間に合わないかも…と思ったときの“現実的な回避策”

- 1)「何もしない」をやめる(最低でも申告登記を検討)

- 揉めていても、期限が迫っていても、放置だけは最悪手です。

最低限、相続人申告登記で“義務履行扱い”に寄せる選択肢を持っておくのが安全です。

- 2)遺産分割が難航するなら、期限を切って協議する

- よくある地獄はこれです。

・「落ち着いたら話そう」→ ずるずる

・兄弟の生活が変わる(転勤・病気・離婚)→ さらに揉める

・期限を切った方が、むしろ家族関係を守れます。

- 3)法務局からの催告(一定期間内の申請を求める流れ)に備える

- 運用面では、登記官が一定期間を定めて申請を促す(催告)設計が示されています。

「通知が来てからやる」ではなく、来る前に片付ける方が精神的にもコスト的にも軽いです。

費用の目安:いくらかかる?どこで増える?

- 登録免許税(必ず発生しやすい)

- 相続登記の税率は原則0.4%(1000分の4)。 国税庁

- 実費(書類取得)

- 戸籍や住民票、評価証明などの実費が積み上がります。

相続人が多いほど、戸籍の取得範囲が広いほど増えます。

- 司法書士報酬(依頼する場合)

- 難易度(相続人の人数、戸籍の複雑さ、不動産数)で上下。

「自力で詰むポイント」を避ける保険としては十分アリです。

ありがちな落とし穴(ここで詰む)

落とし穴1:不動産が“複数”あるのに1つだけ登記して満足

田舎の実家あるあるで、

- 宅地

- 畑

- 山林

- 私道持分

が分かれていることがあります。課税明細を見て全洗い出し推奨。

落とし穴2:住所が古い(住居表示変更)で一致しない

登記簿の住所と現住所が一致せず、追加書類(戸籍の附票等)が必要になることがあります。

落とし穴3:遺産分割協議書の形式ミス

印鑑、署名、対象不動産の表示(地番・家屋番号)がズレると手戻り。

ここが怖い人は専門家に任せた方が結果的に安いことも多いです。

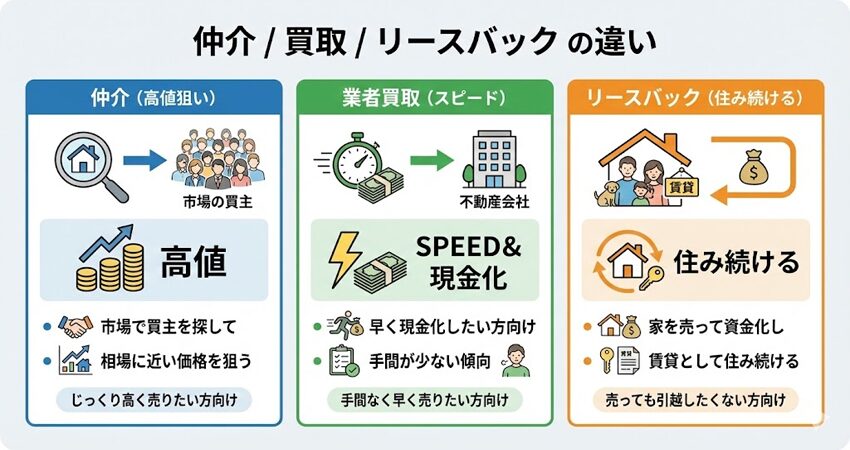

相続登記が終わったら次にやること:家をどうするか(売却・活用)

相続登記はゴールではなく「スタート地点」です。

名義が整った瞬間に、選択肢が一気に広がります。

「売る」なら、売り方で結果が変わる(仲介/買取/リースバック)

- 高く売りたい:仲介

- 早く確実に売りたい:買取

- 売っても住み続けたい:リースバック

同じ家でも条件が変わるので、方法別に同時比較して“損しない順番”で決めるのが合理的です。

よくある質問(Q&A)

- Q. 相続登記は“相続税”とセットでやらないとダメ?

- 別物です。

相続税の申告期限(原則10か月)と、相続登記の申請期限(原則3年)はズレます。登記だけ先に進めるケースも普通にあります。

- Q. 遺産分割がまとまらない。期限が来る。どうする?

- 相続人申告登記で“まず期限を守る”選択肢があります。

ただし、遺産分割が成立したら、その日から3年以内の本登記が別途必要になる点は忘れないでください。

- Q. 2024年4月1日より前の相続も本当に対象?

- 未登記なら対象になり得ます(猶予期間あり)。

- Q. 登録免許税はいくら?

- 原則「不動産の価額×0.4%」。

不動産の価額は、固定資産課税台帳の価格が基準になるのが原則です。

まとめ:過料回避の最短ルートは「放置しない」こと

- 相続登記は2024年4月1日から義務化、原則3年以内、放置は10万円以下の過料の対象になり得ます。

- 遺産分割で取得した場合も、分割成立から3年の期限が別に走ります。

- 過去の相続も未登記なら対象になり得て、実務上は2027年3月31日が強い目安になります。

- どうしても分割がまとまらないなら、**相続人申告登記で“まず期限を守る”**という選択肢があります。

そして、登記が片付いたら次は「家をどうするか」。

仲介/買取/リースバックを同時比較して、状況に合う解を最短で取りに行きましょう。

⇒「仲介/買取/リースバック」を一括比較を詳しく解説している記事はこちら

総合病院に20年以上勤務する現役看護師。救急外来(ER)をはじめ、さまざまな診療科や年齢層の患者様と日々向き合ってきました。急な体調不良だけでなく、生活習慣やメンタル、加齢にともなう不調など、「ちょっと人には相談しづらい悩み」に触れる機会も多くあります。オジLABOでは、そうした経験にもとづき、記事内容に医学的・看護的な観点から大きな誤りがないか、読者にとって偏った情報になっていないかを確認する立場として監修を行っています。記事の執筆自体はオジLABO編集部が担当し、監修看護師が内容をチェックすることで、中高年男性の読者が安心して読める情報提供を目指しています。