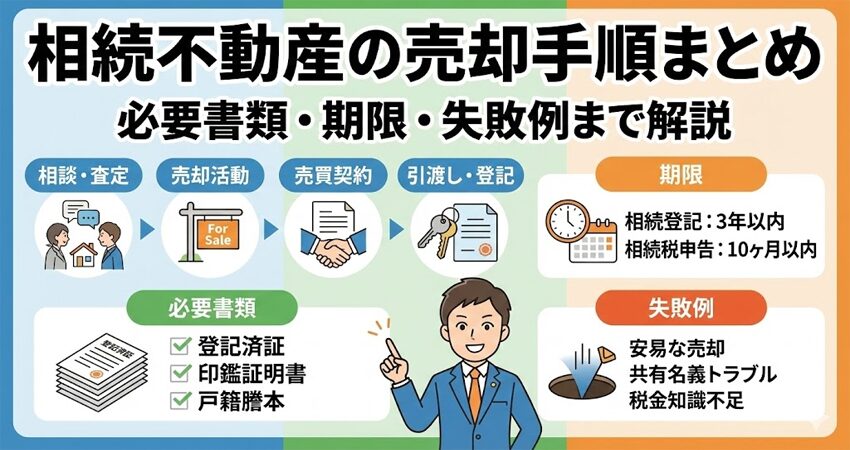

結論:相続不動産の売却は「名義・期限・税金・売り方」を順番通りに潰せば失敗しない

相続した不動産を売却するときに“やりがち失敗”が起きるのは、ほぼ例外なく ①名義(登記)と②期限(相続税・特例)と③売り方(仲介/買取/リースバック)を、思いつき順で進めてしまうからです。

- 相続登記は義務化され、原則3年以内の申請が必要(正当な理由なく放置すると10万円以下の過料の対象になり得る)

- 相続税の申告期限は、原則「死亡を知った日の翌日から10か月以内」

- 相続不動産の売却では、条件次第で使える特例(空き家の3,000万円控除、相続財産を譲渡した場合の取得費の特例など)があり、期限が絡む

この順番を守って進めるために、この記事では「売却の流れ」「必要書類」「期限の全体像」「失敗パターン」を一気に整理します。

- 相続した不動産を売却する全体の流れ

- STEP1:まずは不動産を“漏れなく”洗い出す(これをサボると後で必ず揉める)

- STEP2:相続人の確定(戸籍を揃える)—ここが一番つらいが、最重要

- STEP3:遺産分割(誰が取得して売るか)—「共有のまま売る」は事故率が高い

- STEP4:相続登記(名義変更)—売却の“必須条件”であり、義務でもある

- STEP5:売却方針を決める(高く・早く・住み続けたい)—ここで迷う人が最も多い

- STEP6:仲介/買取/リースバックの違い(ここが“失敗の分岐点”)

- STEP7:売却活動〜契約〜決済(相続物件の“地雷処理”ゾーン)

- STEP8:税金と期限(ここを知らないと“数十万円〜数百万円損”が普通に起きる)

- 相続不動産の節税で有名な2つ(期限あり)

- “やりがち失敗”ベスト10(相続不動産はここで損する)

- ここからが本番:売り方を“同時に比較”して、損しない着地点を作る

- よくある質問(Q&A)

- まとめ:相続不動産の売却は「順番」を守れば失敗しない

相続した不動産を売却する全体の流れ

売却の全体像は8ステップ

相続不動産の売却は、ざっくり次の順番が安全です。

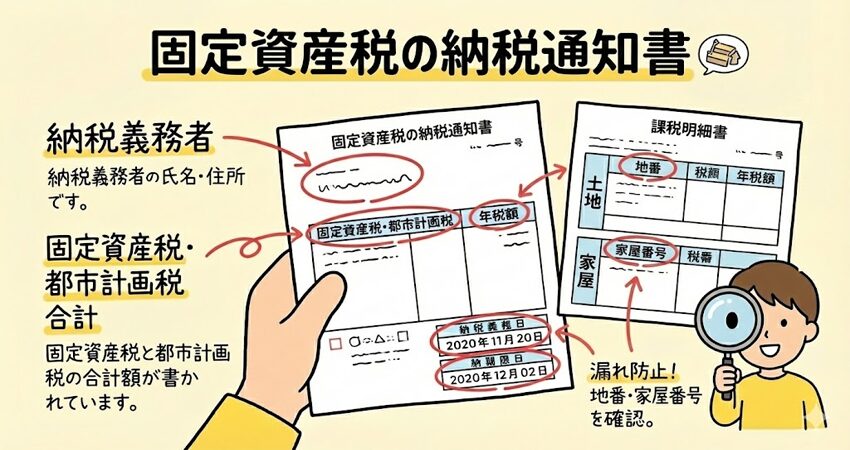

- 不動産の洗い出し(登記簿・固定資産税通知)

- 相続人の確定(戸籍)

- 遺産分割(誰が取得するか)

- 相続登記(名義を移す)※義務化の期限に注意(法務省)

- 売却方針の決定(高く/早く/住み続けたい)

- 売り方の選定(仲介/買取/リースバック)

- 売却活動〜契約〜決済(残置物・境界・測量などの地雷処理)

- 税金の整理(確定申告・特例適用の可否)

多くの人が詰むのは「④登記」と「⑦現地の地雷」

- 登記が故人名義のまま → そもそも売却手続きが進まない/遅れる

- 境界・私道・未登記増築・残置物 → 契約直前で崩壊する

つまり、売却に強い人ほど「売る前の下準備」を重く見ています。

STEP1:まずは不動産を“漏れなく”洗い出す(これをサボると後で必ず揉める)

固定資産税の通知で「土地・建物・持分」を全部拾う

相続した実家だと、意外と「家(建物)」だけ見てしまいがちですが、実務は逆で、次が混ざりやすいです。

- 宅地(家が建っている土地)

- 畑・山林(親が昔から持っていた)

- 私道持分(前面道路が私道のケース)

- 共有持分(名義が親と親族で半分ずつ、など)

固定資産税の課税明細を見ると、地番や家屋番号が載っていて、漏れが減ります。

登記簿(登記事項証明書)で「名義・住所・地番」を確認

売却は「現住所」より「登記簿」が正義です。

登記簿の住所が古い(住居表示変更があった)と、後で追加書類が必要になり、時間が伸びます。

STEP2:相続人の確定(戸籍を揃える)—ここが一番つらいが、最重要

相続人が確定しないと「売る・貸す・残す」以前に何も決められない

不動産は、相続人が確定しないと、遺産分割も、名義変更も、売却もできません。

戸籍収集が面倒で放置されがちですが、放置すると相続が“連鎖”して相続人が増え、難易度が跳ね上がります。

相続税の期限も走っている(10か月)

相続税の申告期限は原則10か月。

売却して納税資金を作りたい場合は、この期限から逆算しないと詰みます。

STEP3:遺産分割(誰が取得して売るか)—「共有のまま売る」は事故率が高い

基本方針:売るなら“取得者を決めてから”の方が揉めにくい

相続不動産は、共有のまま進めるほど意思決定が重くなります。

「売りたい人」「残したい人」「貸したい人」が混ざると、誰も決められなくなります。

遺産分割協議書は「不動産の表示ミス」で手戻りが多い

協議書に書く不動産の情報は、登記簿の表記どおりが安全。

地番と住所は別物なので、「住所だけ」だと不備になりやすいです。

STEP4:相続登記(名義変更)—売却の“必須条件”であり、義務でもある

相続登記は義務化:原則3年以内、放置は過料リスク

相続登記は法律上の申請義務があり、原則3年以内の申請が必要です。正当な理由なく怠ると10万円以下の過料の対象になり得ます。

売却だけが目的でも、名義が故人のままでは売買の決済(所有権移転)に進めないため、実務的にも最優先です。

登記を急げないなら「相続人申告登記」で“止血”という選択肢

遺産分割がまとまらない等の事情がある場合、簡易手続き(相続人申告登記)で、いったん義務対応の状態に寄せる考え方もあります(ただし最終解ではない)。

STEP5:売却方針を決める(高く・早く・住み続けたい)—ここで迷う人が最も多い

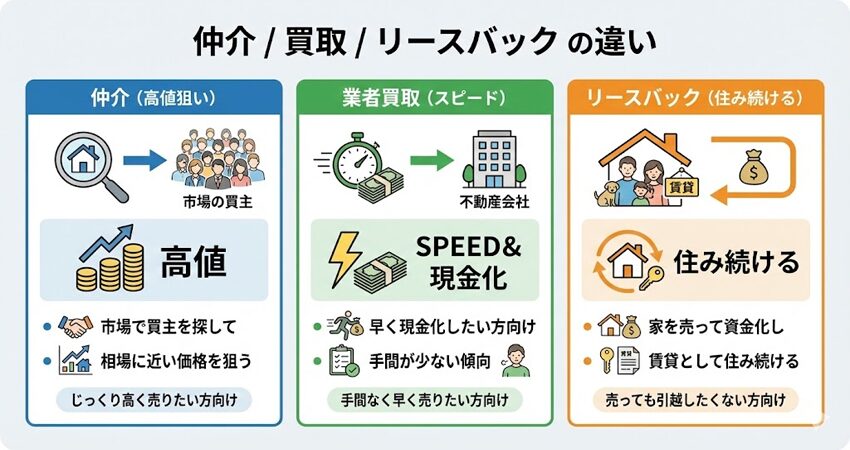

“売る”と決めても、ゴールが3種類ある

同じ「売却」でも目的が違うと、最適な売り方が変わります。

- できるだけ高く売りたい(時間はかかってもOK)

- できるだけ早く確実に売りたい(片付けや内覧がキツい)

- 売っても住み続けたい(家を手放すのが怖い/資金繰りの事情)

この3つの目的を曖昧にしたまま不動産会社に行くと、営業トークに流されやすくなります。

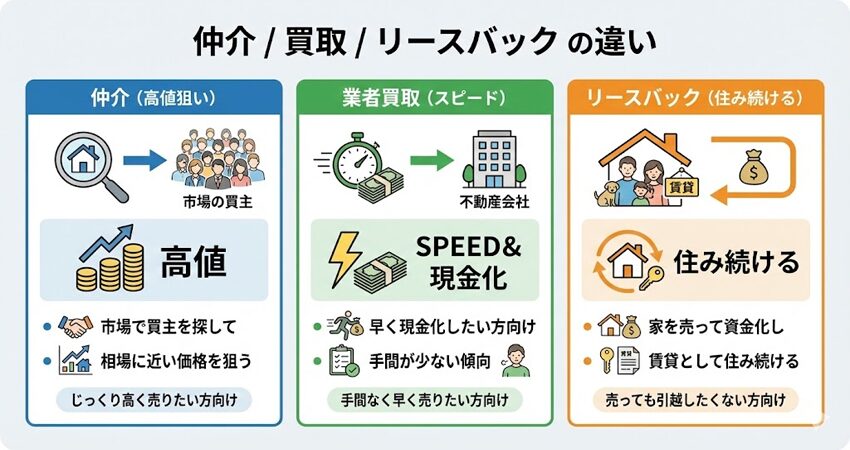

STEP6:仲介/買取/リースバックの違い(ここが“失敗の分岐点”)

| 売り方 | 仲介 | 買取 | リースバック |

| 向いている人 | 高く売りたい 時間に余裕 内覧や片付けができる | 早く確実に売りたい 遠方 老朽化 残置物が多い | 売っても住み続けたい 住み替え回避 資金繰りの事情 |

| メリット | 相場上限を狙える可能性 | スピード・確実性が高い 現状のままでも進みやすい | 生活拠点を変えずに 資金化できる可能性 |

| 注意点 | 売れるまで固定費が続く 値下げ判断が必要 | 価格は仲介より下がりやすい 条件比較が必須 | 家賃・契約形態・買戻し条件など “契約条件”が超重要 |

| 失敗しがち | 高値に固執して売れ残り →劣化→値下げ | 1社だけで即決 →本当はもっと条件が出た | 家賃/更新/買戻しの確認不足 →想定外の負担 |

結論:相続不動産は「3つの売り方を同時に条件出し」するのが最も安全

相続不動産は事情が重い分、“後からやり直し”が難しいです。

だからこそ 仲介/買取/リースバックを同時比較して、条件を並べた上で意思決定するのが合理的です。

⇒「仲介/買取/リースバックを同時比較」の解説記事はこちら!

STEP7:売却活動〜契約〜決済(相続物件の“地雷処理”ゾーン)

ここからが「普通の不動産売却」と違うところです。

相続物件は、契約直前で崩れやすい要素がいくつもあります。

境界・測量:曖昧だと買主が怖がる(特に土地)

- 境界標がない

- 隣地と揉めている

- 私道持分が絡む

こういう物件は、買主側(または融資側)が慎重になり、話が長引きます。

残置物:片付けの“見積り”が甘いと、売却が止まる

遺品整理は、費用も手間も想像より重いです。

「片付けてから仲介で高く売る」戦略もありますが、片付けに数か月かかるなら、その間の固定費(税金・保険・管理)が積み上がります。

建物の状態:雨漏り・シロアリ・未登記増築は早めに把握

相続物件の“やりがち”は、「知らなかった」で押し切ろうとして揉めること。

売主の告知が不十分だと、引き渡し後のトラブルになります。分からないなら「分からない」と開示し、必要なら専門家の調査を入れる方が結果的に安全です。

STEP8:税金と期限(ここを知らないと“数十万円〜数百万円損”が普通に起きる)

相続不動産の売却は、税制が複雑です。ただ、最低限の“地雷”だけ避ければ大損は減らせます。

相続税の期限:原則10か月(売却資金で払うなら逆算必須)

相続税の申告期限は、原則10か月。

「売ってから払う」と考えるなら、売却スケジュールが遅れるほど危険になります。

取得費の考え方:相続は“親の取得費を引き継ぐ”

相続した土地・建物を売った場合、取得費(購入代金など)は基本的に被相続人のものを引き継ぎます。

取得費が分からない場合、売却代金の5%を取得費とする扱いもあり得ますが(条件あり)、この場合は不利になりがちです。

→ 親の契約書・領収書・通帳など、“取得費の証拠探し”はめちゃくちゃ価値があります。

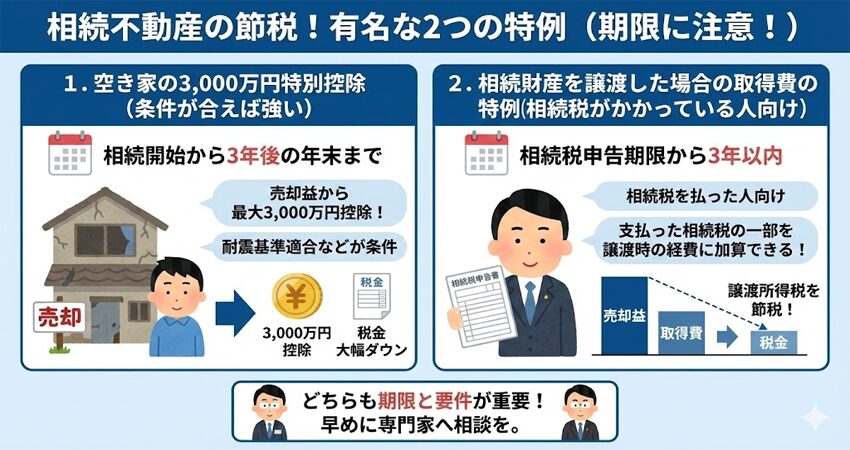

相続不動産の節税で有名な2つ(期限あり)

1)空き家の3,000万円特別控除(条件が合えば強い)

一定要件を満たすと、譲渡所得から最高3,000万円(相続人が3人以上などの場合は上限が変動)を控除できる制度があります。

国交省の解説でも、相続開始から一定期間内(目安として「相続開始の日から3年を経過する日の属する年の12月31日まで」など)に譲渡する枠組みが示されています。

→ 「実家が空き家化している」人は、適用可否を早めに確認が鉄板です。(国税庁)

2)相続財産を譲渡した場合の取得費の特例(相続税がかかっている人向け)

一定要件を満たすと、支払った相続税の一部を取得費に加算できる特例があります。要件の一つとして「相続税の申告期限の翌日から3年を経過する日までに譲渡」など期限が定められています。

→ 相続税が発生している人は、売却のタイミング次第で手残りが変わる可能性があります。

※特例の適用は要件が細かいので、確定申告前に税理士へ確認すると安心です。(国税庁)

“やりがち失敗”ベスト10(相続不動産はここで損する)

- 失敗1:相続登記を後回しにして売却が止まる

- 相続登記は義務化され、期限もあります。放置は過料リスクも。

売却を急ぐほど、先に登記で詰みます。

- 失敗2:共有のまま進めて、1人が反対して全停止

- 共有は意思決定が重く、揉めやすい。最初に「誰が取得して売るか」を決めた方が早いです。

- 失敗3:固定費と管理コストを見ずに「売れ残り」→焦って安売り

- 税金・保険・管理がかかっている間に精神が削られ、値下げに追い込まれがち。

- 失敗4:相場より高い査定額の会社に釣られて、結局売れず時間ロス

- 相続不動産は「売れる価格」と「言われて嬉しい価格」がズレやすい。数字の根拠を確認。

- 失敗5:境界・私道・越境などを放置して、契約直前に破談

- “いけるでしょ”が一番危険。相続物件は買主が慎重です。

- 失敗6:残置物の片付け計画が甘く、売却が遅れて税期限に間に合わない

- 相続税が絡む人は特に致命傷。期限は10か月。

- 失敗7:取得費の証拠が見つからず、税金が増える

- 取得費は親のものを引き継ぐ。証拠探しは“やればやるほど得”です。

- 失敗8:空き家特例など、使える制度を知らずに確定申告で損

- 空き家の3,000万円控除は強力。条件が合うか早めにチェック。

- 失敗9:リースバックを「住めるから安心」で即決し、条件で後悔

- 家賃・契約形態・買戻し条件は、会社で差が出やすいので比較が必須。

- 失敗10:「売る」しか見ずに、実は買取やリースバックの方が最適だった

- 相続不動産は事情が重い分、最適解は“比較して初めて見える”ことが多いです。

ここからが本番:売り方を“同時に比較”して、損しない着地点を作る

相続不動産の売却は「売却方法別の条件」を並べた瞬間に迷いが消える

相続の悩みは感情が絡みます。だからこそ、数字と条件で整理すると家族会議が進みます。

- 仲介:売れるまでの期間、売出価格→成約価格の現実、内覧対応の負担

- 買取:スピード、現状のまま売れるか、手残りの確実性

- リースバック:売却額・家賃・契約形態・買戻し条件

⇒「仲介/買取/リースバックを同時比較」の解説記事はこちら!

よくある質問(Q&A)

- Q1. 相続登記しないで売れますか?

- 実務的にほぼ無理です。相続登記は義務化され、期限もあります。

売却の前に名義を整えるのが基本です。

- Q2. 相続税を払うために急いで売りたい。仲介で高く売るべき?

- 急ぐなら、仲介だけでなく買取も含めて検討した方が安全です。相続税の期限は原則10か月。

「高いけど売れない」より「確実に間に合う」を優先すべき局面があります。

- Q3. 税金が不安。最低限ここだけ押さえるなら?

- ・取得費は親の取得費を引き継ぐ(証拠探しが重要)

・空き家の3,000万円控除や取得費の特例など、期限付きの制度がある

まとめ:相続不動産の売却は「順番」を守れば失敗しない

相続不動産の売却は、普通の売却より“地雷”が多い分、逆に言えば 順番さえ守れば勝てます。

- 不動産を洗い出す

- 相続人を確定する

- 遺産分割で取得者を決める

- 相続登記をする(義務化・期限に注意)

- 税期限(相続税10か月)を意識して売却計画を立てる

- 仲介/買取/リースバックを同時比較して最適解へ

⇒「仲介/買取/リースバックを同時比較」の解説記事はこちら!

総合病院に20年以上勤務する現役看護師。救急外来(ER)をはじめ、さまざまな診療科や年齢層の患者様と日々向き合ってきました。急な体調不良だけでなく、生活習慣やメンタル、加齢にともなう不調など、「ちょっと人には相談しづらい悩み」に触れる機会も多くあります。オジLABOでは、そうした経験にもとづき、記事内容に医学的・看護的な観点から大きな誤りがないか、読者にとって偏った情報になっていないかを確認する立場として監修を行っています。記事の執筆自体はオジLABO編集部が担当し、監修看護師が内容をチェックすることで、中高年男性の読者が安心して読める情報提供を目指しています。